本地私召车服务供应商Ryde于星期三正式在美国纽约证券交易所挂牌交易,打响了本地公司今年赴美上市的第一炮。

市场人士认为,像Ryde这类成长型公司虽然处于亏损状态,但成功上市的例子并不罕见,因为投资者倾向于押注公司能够转亏为盈,以及更关注公司营收增长的前景。

Ryde星期三(3月6日)以每股4美元发售300万A类普通股,这个价位是公司之前预测的最低端,首次公开售股(IPO)筹集了1200万美元(约1605万新元)。

Ryde创办人兼首席执行官邹俊明在文告中说,公司将利用筹得的资金来增强竞争实力,支持公司进军新市场,并改进技术以促进增长。

根据公司招股计划书,尽管Ryde在2022年的营收同比增长42%,达到882万元,但公司仍蒙受492万元的亏损,亏损额比前一年的123万元有所扩大。

FSMOne.com研究及投资组合管理部研究分析员郑博仑接受《联合早报》访问时说,Ryde在蒙亏情况下仍能在纽交所成功上市,表明投资者可能对公司的增长潜力、市场机会或技术、创新或领导团队等其他因素持乐观态度。“成长型公司在蒙亏情况下上市并不少见,特别是在科技或运输等行业,因为投资者更注重扩张和市场份额占据,而非短期盈利。”

郑博仑认为,一些投资者可能押注Ryde未来能够转亏为盈,另一些投资者则可能更关注公司营收增长的前景,或随着时间推移能获得更大的市场份额。

公司资不抵债 或通过举债发股筹钱

辉立证券的首席股票经纪谭莹莹说,她对Ryde发售价在公司预测最低端并不感到意外,因为它并不掌握最火热的人工智能,在私召车市场也面对不少竞争对手。

截至2022年底,Ryde的营运资金为负384万元,股东权益为负763万元,显示公司陷入了资不抵债的状态。郑博仑认为,公司接下来可能尝试通过举债或发股来筹集更多资金,然而这将导致现有股东的股权被稀释,并可能对股价表现产生影响。

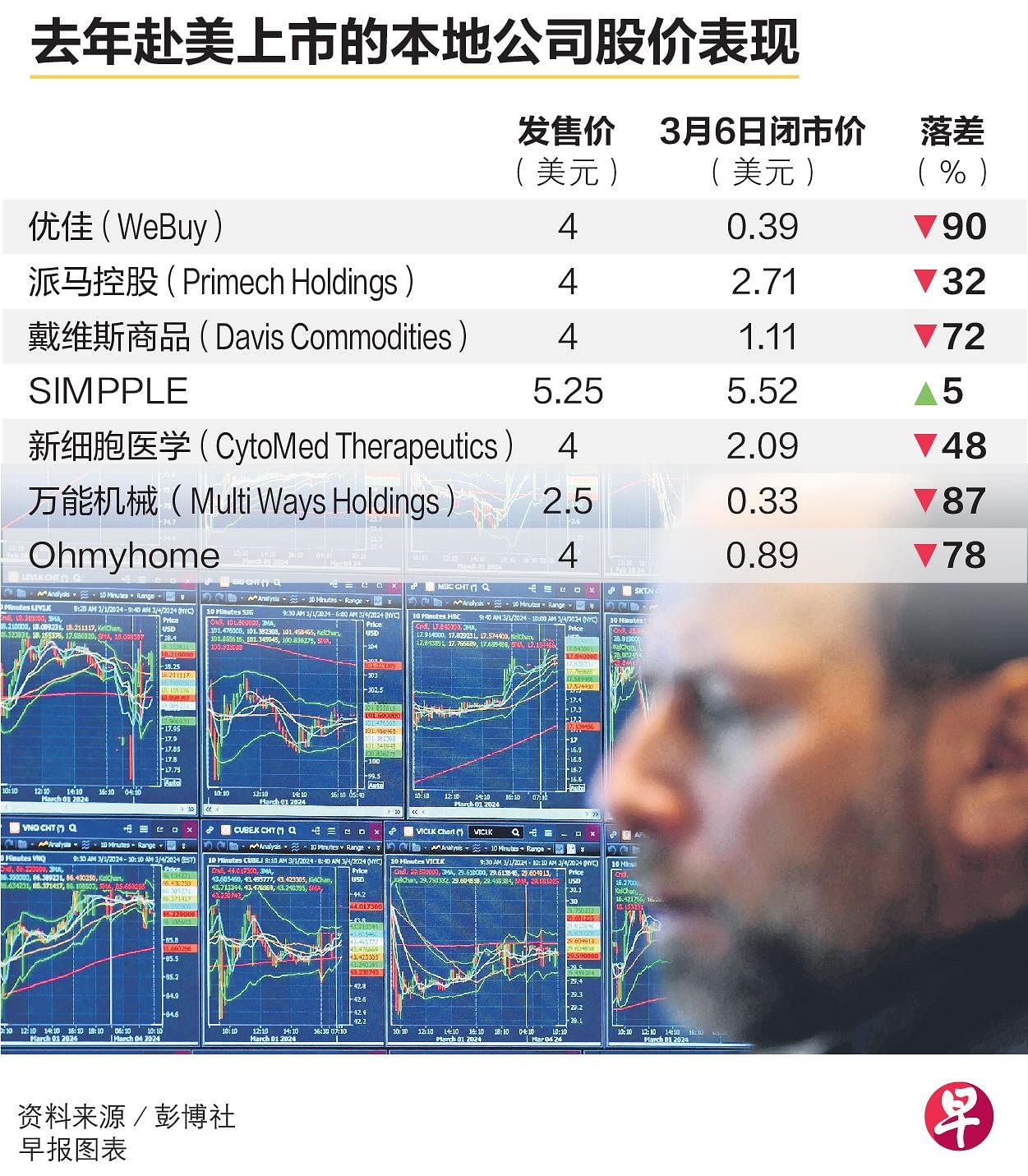

根据《联合早报》统计资料,去年共有七家本地公司赴美上市,包括总部设在新加坡的团购平台优佳(WeBuy)、生技公司新细胞医学(CytoMed Therapeutics)和房地产科技起步公司SIMPPLE等。按上市后的股价表现来看,除了靠AI技术驱动的SIMPPLE之外,另六家公司在星期三闭市价都跌破发售价。

也从事私召车业务的东南亚科技巨头Grab Holdings,在2021年12月2日以400亿美元通过与特殊目的收购公司(SPAC)合并方式,在纳斯达克(Nasdaq)上市交易。Grab在星期三闭市价为3.1美元,相较于首日交易的开盘价13.06美元,下跌了逾76%。

科技公司更可能赴美上市

问及为何选择纽交所而不是纳斯达克上市,Ryde发言人说,纽交所是全球市值最大的交易所,“能够提供高流动性,并为全球广大投资者提供机会,特别是那些对科技有深入了解的投资者”。

安永负责亚细安IPO市场的主管曾友强认为,纳斯达克过去是以吸引科技公司而闻名。然而,科技公司如今也在纽交所上市,两家交易所之间并没有太显著的差异。

本地公司赴美上市趋势并没有放缓迹象。曾友强认为,科技和生命科学公司更有可能考虑赴美上市,尤其是科技公司认为它们的商业模式在当地更容易被理解,希望这能转化为更高的估值、投资者兴趣和流动性。